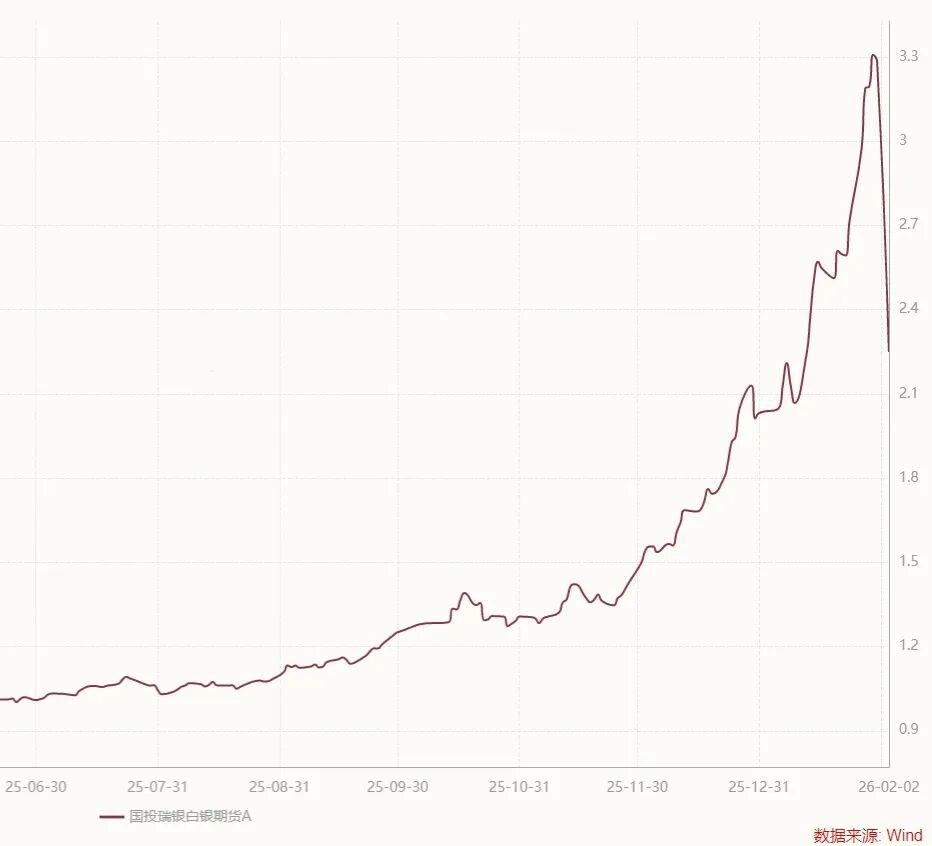

1月30日前,國投瑞銀白銀LOF一年上漲263.13%,在全市場公募產品裏漲幅排名第一。

作爲境內唯一一隻可投白銀期貨的基金,開年以來儘管密集發佈了20次溢價風險提示,依然難以抑制充滿動物精神的市場,瘋狂的做多熱情。白銀LOF不斷被推至漲停,乃至打出61.6%的場內溢價。

互聯網“羊毛黨”們此後接踵而至,由此誕生了一場公募基金史上最瘋狂的拼好飯行情。

如果你覺得每天上班如同上墳,只需摸魚時間在證券賬戶場內申購100塊白銀LOF,兩天後像股票一樣賣出,50多塊的場內溢價套利收益就會從天而降,讓元寶那些納米級的紅包相形見絀。若是動員全家六個錢包一起出動,找申購費一折、免五的券商,一頓開源節流,搞不好年夜飯能上新榮記去喫。

也正因如此,行情火熱時一天有40萬人加入這場套利。

但這一切,有個重要但被忘記的前提——銀價沒有劇烈波動。

不出意外的話,意外總歸是要來的,狂歡很快被白銀的崩盤打斷。

上週五白銀現貨狂瀉26%,創下歷史最大日內跌幅。週一,白銀LOF 復牌場內跌停,盤後國投瑞銀按照國際期貨價格估值,場外淨值開出-31.5%的跌幅,不管追漲停的,還是薅羊毛的,這一夜都沉默了:

此舉導致場內實際溢價率飆升至100%以上,日後起碼面臨數個跌停,如果上週停牌前沒有即時撤出,那就是車門焊死,還被關起來一頓胖揍。

主題基金牛市、拱上天的溢價、漫天的套利帖,淨值暴力下折——歷史彷彿進入某種循環,相似的場景讓人聯想起2015年牛市同樣炙手可熱,最終卻留下一地殘局的分級B。

“下折”危機

爲了應對國際銀價和滬銀漲跌停限制之間的差距,國投瑞銀在昨日晚間直接公告開出白銀 LOF 場外基金-31.5%的跌幅,刷新了公募基金有史以來的單日跌幅紀錄。

但這個記錄的出現方式,卻充滿了爭議。

2月2日晚間,國投瑞銀公告舊方法不能客觀反映公允價值,要按照國際資產價格估值,最終錄得31.5%的跌幅。如果不修改估值方式,按照滬銀期貨估值,淨值最多跌 17%,這一下直接多折了14.5%,買A份額套利格局一把的、買C份額做多白銀的,統統被悶殺。

這種幾乎不由分說的估值調整,自然引發了投資者的不滿:

一是,深夜的一紙公告讓昨天盤中贖回的人猝不及防,所帶來心理暴擊相當於上輪牛市誤打誤撞抄底分級B然後立刻遇到下折,面對擴大的損失彷彿身體被直接抽乾。

二是,漲的時候淨值跟着滬銀,跌的時候虧損又要負責做世界公民,臨時修改估值規則有失公平,這就好比歐冠決賽巴塞羅那被姆巴佩越位進了三個球,歐足聯宣佈越位規則取消且進球全部有效。

國投瑞銀對此回應,如果提前公告,擔心被解讀爲有意引導投資者不要贖回,進而推測基金資產流動性出現嚴重問題,引發市場恐慌,出現擠兌。

如果按照原來的估值方式,一次性計提30%多的跌幅要分幾天跌完,那麼機敏的人可以快速搶跑形成擠兌,那期貨端國投瑞銀可能賣不出去,箇中隱含的流動性風險,不可謂不嚴峻,這從又快又穩杜絕自身經營風險的角度看,似乎沒什麼問題。

但是這對於上趕着薅“場內溢價”套利的羊毛黨們來說,是一記巨大的悶棍——提交贖回單的時候,規則還是原先的規則,預期是自己這波又能薅上一波滬銀交易機制的“羊毛”,誰知道終場哨都吹了,最終基金公司跑出來說規則要改,老鄉們誰都跑不掉。

奔着白銀還在漲跑步進場的 C 份額基民,買的不過是一個滬銀期貨基金,體驗的卻是國際期貨市場的兇殘;奔着巨大套利空間喜洋洋地學會了場外轉場內的 A 份額買家,則發現自己離夢想的“無風險套利”還差了十萬八千里。

明明這一課,2015年就給人們上過了。6月牛市頂峯過後,大部分股票連續跌停,彼時公募最爲創新的產品——分級 B 開始出現“套利”的空間——部分分級B淨值每天以20%-30%的速度下跌,而分級基金交易價格只能每天下跌10%。

這導致了兩個問題,淨值較低的分級B溢價率迅猛上升,普遍超過100%[1];另一方面,溢價率“有價無市”,持有分級B份額的投資者被埋在跌停板上,無法以公允的價格退出,在被動中等來分級B的下折,進一步擴大損失。

上一輪牛市,很多人只知道上漲的時候分級 B 有槓桿,並不知道跌過頭的時候分級B還有下折機制,跌破 0.25 以後,基金將無視你買入的高市價(如 0.5 元),強制按真實的低淨值進行折算歸一,導致你支付的高額溢價泡沫瞬間歸零,資產直接面臨腰斬級別的鉅額虧損。

但彼時還有投資者在下折基準日飛蛾撲火式買入,但大盤跌穿的時候,大多數人沒有接飛刀的能力,只有送人頭的殘酷。分級 B 下折潮不以抄底者的主觀意志爲轉移,造成了 2015 年股災裏公募基金死傷最慘烈的戰場。

最終導致這個曾以創新爲標榜的分級基金,在恥辱柱上徹底退出了行業的舞臺。

要知道白銀LOF本身沒有下折機制,但國際銀價的自由振幅和滬銀在漲跌停限制上的bug,最終在連夜修改的估值規則下,讓新一代的持有人也跌出了分級B的“槓桿”體感。

這個 bug 事先存在嗎?存在。但人們有意識到了嗎?或許連國投瑞銀都沒有提前準備好預案,纔會倉促之間在深夜十點給出如今這種必然捱罵的解決方法。

牛市鏡像

回望兩輪牛市裏的白銀LOF與分級B,總像是歷史不單調重複,但始終帶有的相似韻腳。

分級B給老股民留下了不好的回憶,因爲它的槓桿屬性。分級基金將母基金拆分爲A份額(穩健收益端)和B份額(進取槓桿端),B 向 A 借錢,A 賺的是利息,B 喫的是波動——上漲時放大收益,下跌時承受數倍虧損,若觸發下折機制會進一步放大虧損。

白銀 LOF 雖然不內置槓桿,但貴金屬本身的高波動與底層資產存在的這種“規則風險”,對於許多買入者而言,同樣是巨大的盲區。

從情緒角度出發,牛市裏虧錢固然難過,但朋友賺錢更讓人痛心。極致的FOMO心理,更需要極致波動的工具彎道超車。不管是現在白銀LOF,還是當年的分級B,都被搶出了明顯的溢價。

高溢價吸引而來的是如蝗蟲般過境的套利大軍。

2015年6月,分級基金規模飆升至5000億,41只分級基金半年淨值翻倍,私募大佬王鵬輝買入的創業板B漲了2倍有餘。因爲一直關閉申購贖回,工銀100B連拉8個漲停,溢價率高達78.29%,一帶一路B一週規模增長11倍,有近40億資金實現套利。

當時分級基金紅寶書《分級基金與投資策略》出版,前方正金工首席高子健推薦語寫的慷慨激昂,分級基金是中國資本市場獨步全球的產品。

就如很多人從小紅書學習了白銀LOF套利,那時公衆號、集思錄佈滿了套利貼。聚寬也科普過分級基金套利——牛市樂觀情緒主導下,B份額會因瘋搶出現溢價,A份額無人問津出現折價。如果A與B的價格之和與2倍母基金的淨值相比依然出現溢價,就會引狼入室,套利者會將這部分溢價喫幹抹淨。

有意思的是,分級B持有人出現了富善、明汯、天演、申毅的量化套利產品。早在2013年,裘慧明加入富善後主導開發的致遠CTA產品線,包含分級基金套利、商品跨市場套利策略。僅一年後他便離開創立明汯,隨後富善慢慢淡出一線,明汯逐漸成爲行業頭部。

而本輪白銀LOF套利是羣衆的套利,把機構置身事外。

去年10月開始,白銀LOF A份額經歷了6000元-100元-500元-100元的限購歷程,直至1月28日暫停申購。一邊是白銀漲出“史詩級杯柄”,另一邊是極其有限的套利額度,白銀LOF溢價很快飆升30%以上。在小紅書保姆級教程指引下,套利的散戶瘋狂湧來,僅四季度白銀LOF份額就增長了40億。

面對居高不下的溢價,國投瑞銀卻無法打開限購,每天只能無力地發佈溢價風險。因爲公募在白銀期貨一般月份的投機持倉存在雙重限制:一是單一公募在白銀期貨單一合約中的持倉佔比不能持續超過10%,二是整體投機持倉上限爲18000手。

當基金規模觸及白銀期貨持倉限額天花板時就得暫停申購,投機需求與賣出供給嚴重錯配,唯有白銀價格的暴跌,才能終結溢價的局面。

事實證明,基金公司發再多的風險提示公告,如果只是含糊其辭地寫上一句“本基金二級市場的交易價格,除了有基金份額淨值波動的風險外,還會受到市場供求關係、系統性風險、流動性風險等其他因素的影響,可能使投資者面臨損失”,那麼只會被缺乏虧損想象力的普通小白所無視。

基金公司在寫下“淨值波動風險、市場供求關係、系統性風險、流動性風險”這些概而論之的字眼時,有沒有想到過有朝一日風險會以今天這種方式降臨呢?

如果機構本身沒有想到,許許多多經驗不足的投資者如何預料?如果機構能夠想到,爲什麼不在一而再再而三的風險提示裏,把“風險”說得更加清楚些呢?

尾聲

當人民羣衆的牛市情緒走向高潮,限購真的有用嗎?

2016 年,地產限購層層加碼,抵擋不住假離婚、虛開收入證明、異地掛靠社保也要再多買幾套房的人們;2021 年,公募明星基金經理們的爆款產品,紛紛限購或是按比例配售,擋不住人民羣衆借錢認購生怕配售不夠的熱情。

快牛的本質就是流動性過剩。

當情緒還在,“限購”二字會被自動翻譯成“稀缺”;而當暴跌開始,再多的風險提示公告都會在洶湧輿情裏淪爲一張張擋不住風沙的廢紙。

一代人有一代人的分級 B,下一次也不會再是白銀 LOF。所有人能學到,或許只是未來再看到“限購都擋不住買入熱情”的瘋狂時,先掂一掂自己的分量,查一查自己的投資記錄,然後該努力按住自己的手,就把能量都用在管住自己索性不刷社媒這件事上。

每年高考真題都不一樣,不代表反覆研究“五年高考三年模擬”就沒有用。

[1]分級B遭血洗:有人一天虧損90%一輩子無法回本,第一財經日報