作者|Mia

7月30日,瑞幸咖啡交出了一份“四個季度以來最高增速”的成績單。

現制飲品旺季加持下,其經營業績全面爆發,第二季度財報核心數據印證了這一勢頭,過去一個季度公司總收入達123.6億元,同比大增47.1%;Non-Gaap淨利潤12.5億元,同比增長43.6%。

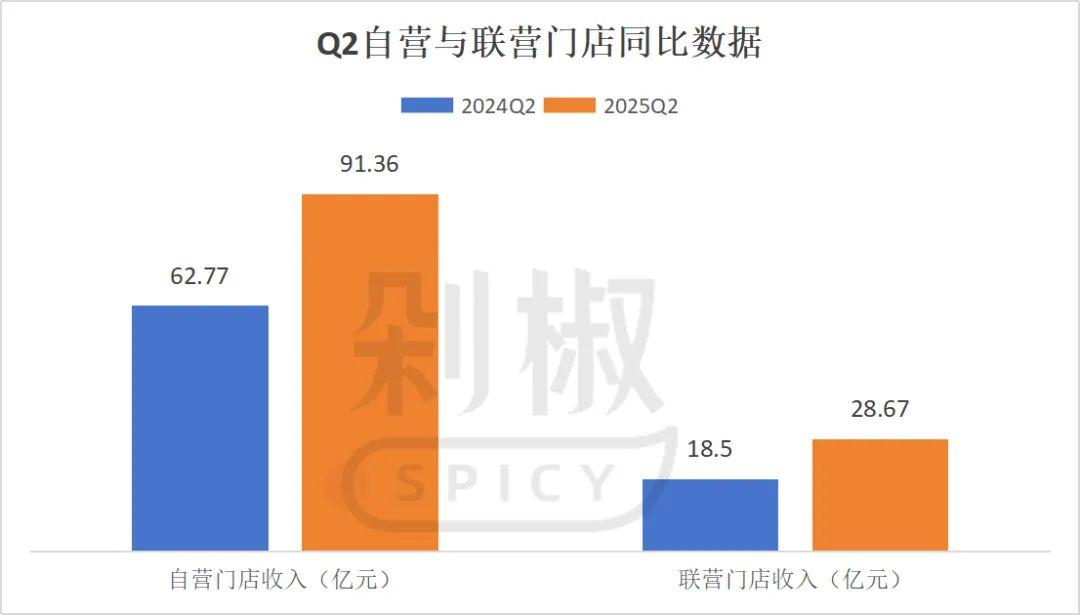

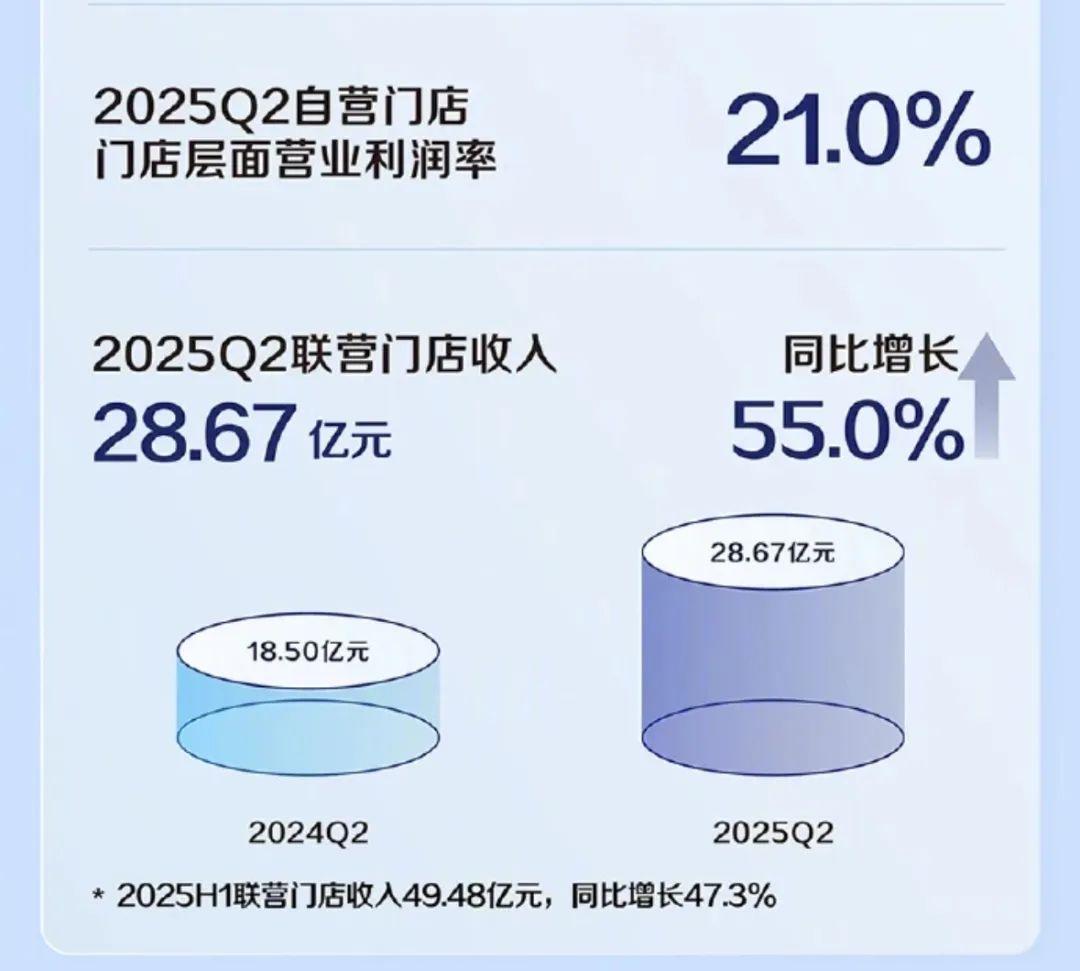

這份增長由自營與聯營門店雙線發力,數據顯示,自營門店收入91.36億元,同比增長45.6%,同店銷售增長率實現13.4%的雙位數增長,聯營門店收入也同比增長55.0%,達到28.67億元。

將瑞幸的這份成績單置於行業背景下審視,其領先優勢已非“追趕”,而是“領跑”了中國咖啡市場的新格局。

以星巴克中國爲例,其同期淨收入7.9億美元,約56.8億元人民幣,尚不足瑞幸的一半,同店銷售額增長僅2%,遠低於瑞幸的13.4%。

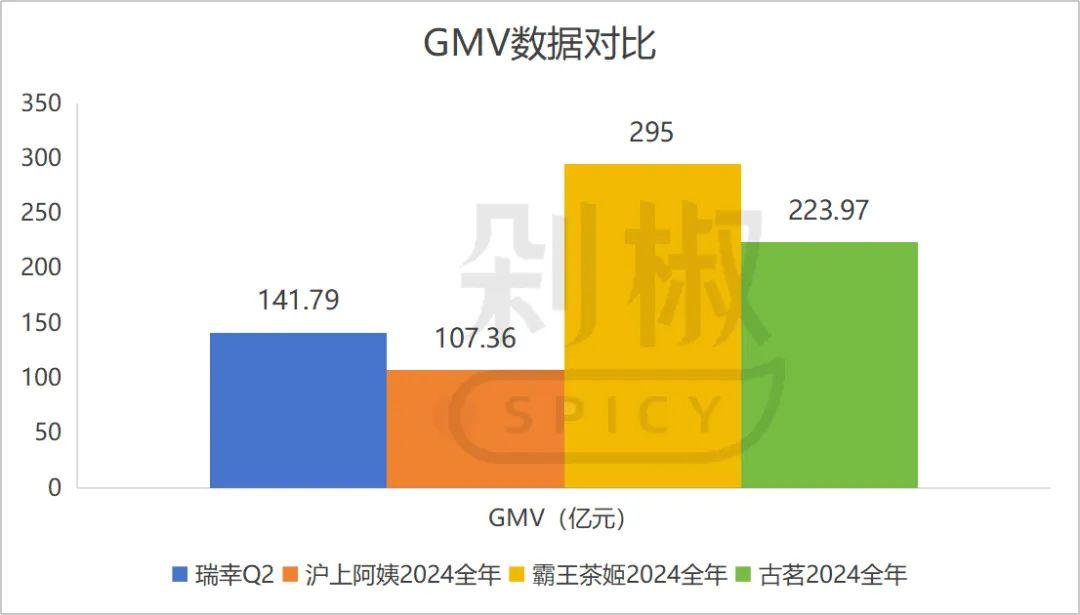

即便放到更廣泛的飲品市場,瑞幸的規模優勢也十分明顯,單季141.79億元的GMV已經超過滬上阿姨2024年全年107.36億元的GMV規模,相當於霸王茶姬2024年295億元GMV的近一半、古茗2024年223.97億元GMV的63%。

“本次外賣平臺的補貼活動一定程度給我們聚焦規模增長的競爭策略創造了相對有利的外部環境。從二季度運營數據看,無論是用戶拉新、沉睡用戶喚醒、還是活躍用戶提頻,我們都看到了積極正向的表現”,瑞幸咖啡聯合創始人、首席執行官郭謹一直言。

管理層的這一判斷,在用戶數據中得到直接印證,二季度新增交易客戶超2870萬,月均交易客戶數同比增長32%至近9170萬,不僅刷新歷史紀錄,更推動累計交易客戶數突破3.8億。

不少人將瑞幸增長歸因於外賣大戰,但這一解釋顯然過於簡單,若僅憑外賣戰就能勝出,爲何在同一水平的競爭中,其他品牌難以做到如此程度?

事實上,瑞幸的增長邏輯遠比表面所見更復雜。其多項利潤數據的穩健表現,表明其在外賣大戰中並未陷入流量換利潤的困境;同時,規模效應帶來了明顯的經營槓桿,營業利潤達17億元,同比增長62%,營業利率進一步提升至13.8%。

瑞幸Q2的表現,無疑爲咖啡茶飲行業提供了一個規模與利潤平衡的樣本,但將時間軸拉長,幾個核心問題仍待解答:

其一,外賣平臺補貼退潮後,依賴流量紅利的增長能否持續?

其二,自營加速擴張下,管理半徑拉長是否會導致品控稀釋?

其三,當品牌從“9.9元”轉向“價值競爭”,瑞幸能否支撐客單價的持續提升?

今年茶飲市場的競爭邏輯被徹底改寫,京東、淘寶、美團三大平臺掀起的外賣商戰,成了左右品牌格局的核心變量。

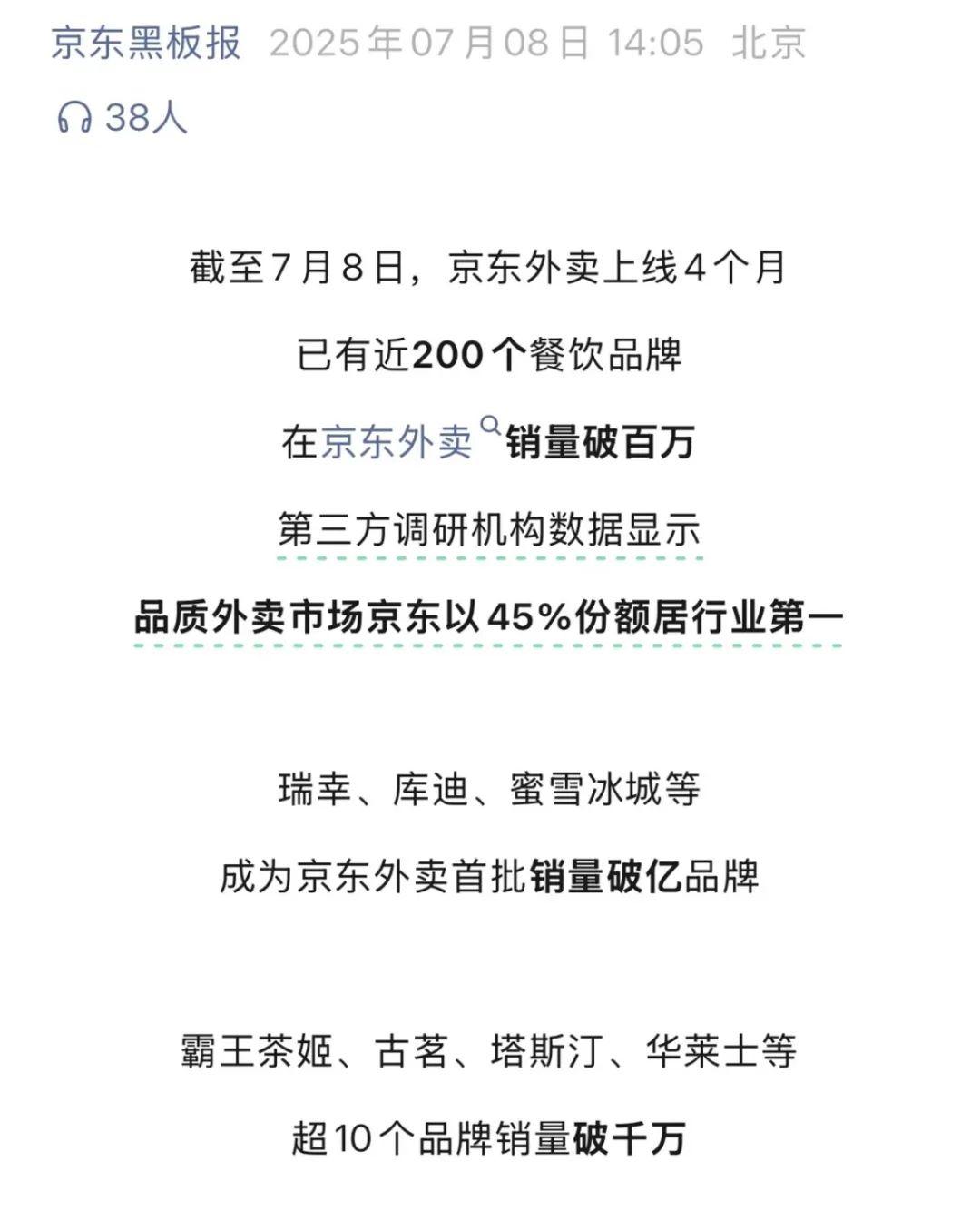

當“百億補貼”瞄準出餐快、標準化高、毛利率可觀的奶茶咖啡品類,這場流量爭奪戰便與品牌增長深度綁定,京東戰報顯示,瑞幸、庫迪、蜜雪冰城上線4個月內便成爲首批銷量破億的品牌。

顯然,外賣大戰與品牌增長有所關聯,二季度數據顯示,外賣訂單佔比超30%,較此前的17%大幅提升,流量紅利的滲透已顯而易見。

但細究第二季度的戰局便會發現,在這場流量狂歡中,瑞幸並非最耀眼的主角。

據餓了麼平臺數據,“淘寶閃購”頻道全量上線24小時內,庫迪咖啡銷量迅速攀升至平臺咖啡類目首位,單日訂單量較平日激增近10倍,在庫迪調整價格的衝擊下,幸運咖、古茗等品牌補貼後的價格區間也拉低至5元左右,瑞幸大多還停留在7元以上。

轉戰京東平臺,庫迪的表現同樣激進,3.9 元、4.9元配送到家的低價直接掀起消費熱潮,短短一個多月內,其總銷量便突破三千萬單,不少加盟商直言“日單量翻番不止”。

庫迪咖啡首席策略官李穎波也明確表示,6月初庫迪在京東平臺的銷量已突破1億單,成爲該平臺首個單量破億的品牌,“庫迪在公司層面是賺錢的,聯營商的門店大部分也都盈利。”

需要明確的是,這種盈利式增長的關鍵,在於品牌的“被動承接” ,平臺爲衝擊單量、搶佔市場份額,往往主動承擔補貼成本,品牌幾乎無需自掏腰包。

瑞幸的數據印證了這一點,第二季度數據顯示,其投向第三方外賣渠道的營銷費用僅5.9億元,同比增長37%,但顯著低於上一季度的52.4%和去年同期的42.5%。

不過成本端也出現了新的變化,截至6月30日,單季度配送費用從去年同期的6.1億元增至16.7億元,同比大增175.1%,這意味着,外賣單量激增雖未消耗過多營銷費用,卻推高了履約成本。

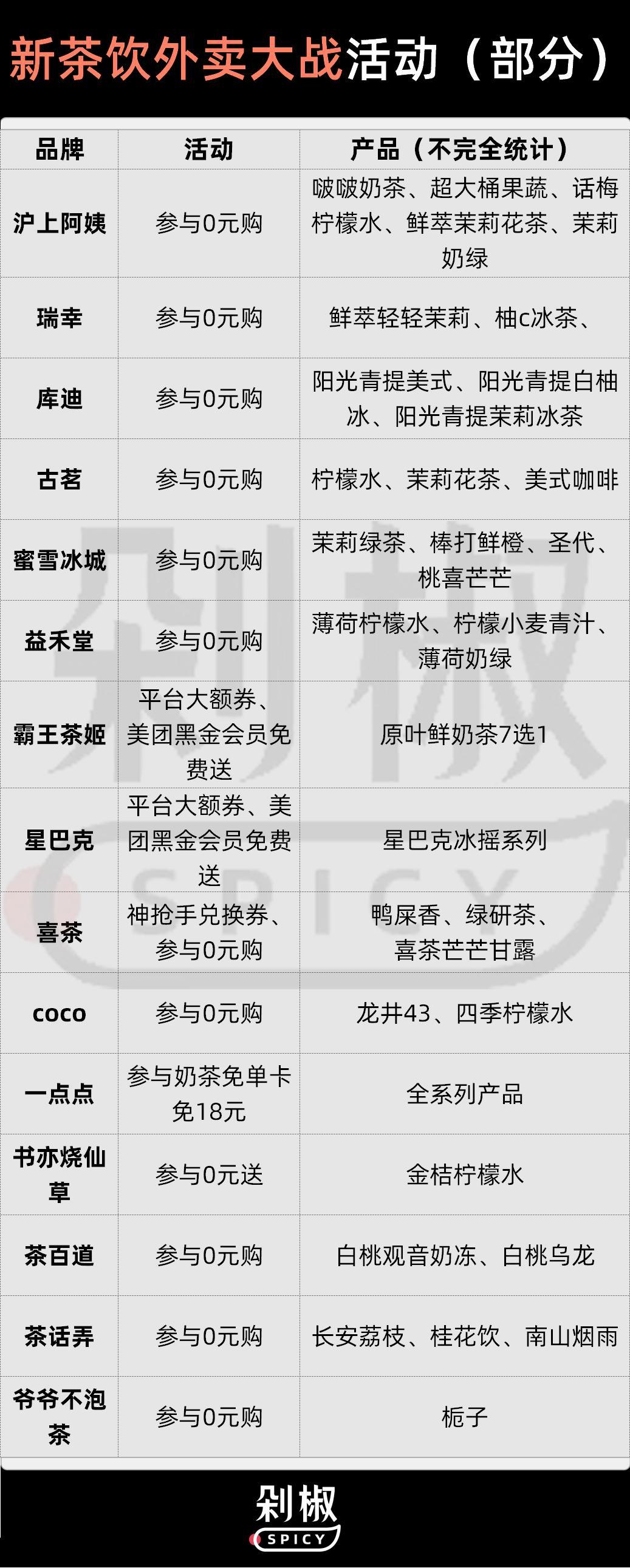

而拉長時間線,從剁椒Spicy彙總的第三季度茶飲品牌的外賣大戰參與程度來看(“外賣大戰”已燒掉250億,誰賺到錢了?),瑞幸、庫迪與古茗均加入了“0元購”陣營,但三者的參戰策略存在區隔。

瑞幸的參與力度相對剋制,納入活動的產品僅1-3款,集中在鮮萃輕輕茉莉、柚C冰茶等基礎款,且未將爆款或高毛利產品納入補貼範圍;而庫迪與古茗則投入更多,不僅活動產品數量遠超瑞幸,覆蓋品類也更廣泛,更傾向通過高頻次補貼搶佔流量入口。

相較於成本壓力,更棘手的是品牌定位的“倒退”。庫迪本就錨定低價高杯量策略,補貼只是其影響力擴張的放大器;而瑞幸花三年時間將客單價從9.9元提升至15元,好不容易挽回部分品牌心智,卻因這場大戰被平臺重新拽回低價戰場。

另一方面,真正的外賣大戰從7月才全面打響,因此其對瑞幸利潤的實質性影響,預計要到第三季度纔會完全顯現。

從當前態勢看,瑞幸在這場流量爭奪戰中保持了積極參與度,尤其在美團“0元購”等平臺活動中表現活躍,這種高強度參與也暗藏風險,利潤表現仍需警惕價格戰與外賣補貼帶來的邊際壓力,若履約成本隨訂單量激增而持續高企,可能對三季度利潤率形成考驗。

不過,瑞幸管理層對繼續打價格戰也表現出決心。

2025年初,CFO安靜曾明確,全年平均單杯售價將與2024年持平,計劃通過新品提升客單價、成熟門店帶動杯量恢復同店增長,這意味着“以價換量”仍是核心策略,而內部精細化運營與供應鏈規模效應,則成爲對沖成本壓力的關鍵。

財報的另一重看點,是瑞幸的開店速度。

2025年第二季度,瑞幸淨新增門店2109家,相當於日均新增23家,超過今年第一季度(一季度淨新增1757家,其中中國市場淨增1743家,含香港5家)。截至二季度末,其門店總數已突破26206家,在咖啡品牌中,規模穩居全球第二,僅次於星巴克。

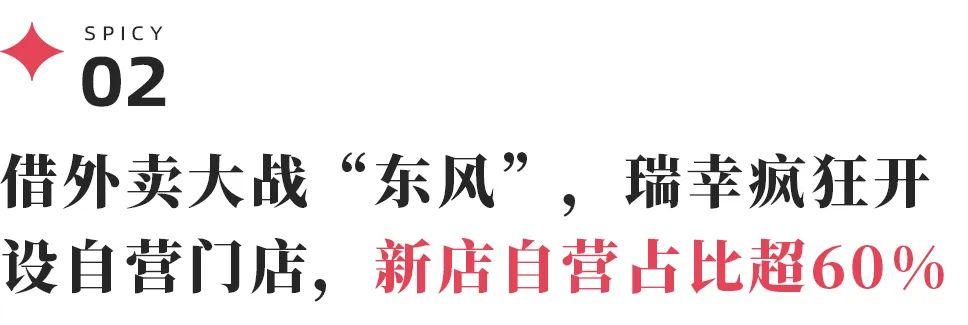

但比單純的數量增長更值得關注的,是門店結構的深層調整,儘管兩季度總開店數差距不大,二季度的擴張重心卻明顯向自營門店傾斜。

中國市場淨增的2085家門店中,自營門店達1306家,聯營門店僅739家;而一季度的數據爲自營1007家、聯營750家。這種對比顯示,瑞幸在二季度顯著加快了自營門店的擴張節奏,自營新增佔比從一季度的57.8%提升至62.6%。

這種策略傾斜並非偶然,行業規律顯示,當品牌對單店盈利能力充滿底氣時,往往會傾向擴大自營比例以強化對終端的絕對控制權。瑞幸的表現恰好印證了這一點,其自營門店同店銷售增長率達13.4%,較一季度的8.1%進一步提升。

與此同時,聯營模式的爆發力同樣不容忽視。第二季度,瑞幸聯營門店收入同比增長55%,不僅遠超2024年同期的24.5%,增速甚至超過了直營業務同比增長的45.6%,可見加盟模式對下沉市場具有滲透力之外,也折射出品牌在低線城市的吸引力正在持續增強。

這種策略調整的深意顯而易見,自營門店更易執行標準化運營,把控從新品上架速度到促銷節奏的統一,且利潤留存能力更優,而聯營模式則承擔着下沉市場滲透的“輕騎兵”角色,憑藉靈活的加盟機制快速覆蓋低線城市。

也正是這一組合拳,讓瑞幸在規模擴張中保持了罕見的盈利韌性。從財務數據來看,瑞幸二季度Non-Gaap淨利率穩定在11.3%,這意味着,瑞幸的擴張並非賠本賺吆喝,而是建立在單店盈利模型持續優化的基礎上。

更重要的是,這一數據標誌着品牌成功從2024年同店銷售負增長的低迷期走出,實現了強勁復甦,同時也有力地證明了“加密開店”策略對老店業績的衝擊正逐漸緩解。

然而,當前瑞幸國內擴張的隱憂已經顯現。

一方面,值得擔憂的是,瑞幸單季新增超2000家門店的節奏,是否已觸碰部分區域市場的飽和紅線?另一方面,2024年,瑞幸就曾因部分城市門店密度過高,出現同店銷售額下滑的情況,如今加速直營門店管理半徑持續拉長的背景下,一旦擴張速度超越管理邊界,品控稀釋的風險可能隨之加劇。

這對依賴“標準化”構建核心競爭力的瑞幸而言,無疑是更需要警惕的潛在危機。

實際上,支撐瑞幸增長的遠不止外賣流量的短期紅利。

在產品端,瑞幸選擇以季節爲錨點主動破局。5月開啓的“百卡冰咖季”中,品牌既對橙C美式等經典爆款進行配方升級,又精準推出羽衣輕體果蔬茶、長安的荔枝系列,以及夏日西瓜冷萃、凍凍生椰拿鐵等新品,形成“經典款迭代+季節限定”的產品矩陣。

市場反饋印證了這一策略的有效性,數據顯示,羽衣輕體果蔬茶上線兩週銷量便突破1120萬杯,成爲夏季現象級單品;輕乳茶、檸檬茶等茶飲品類持續拉動杯量增長,而橙C美式等經典款則如同“基本盤”,貢獻着穩定的流水。

儘管瑞幸打造現象級大爆品的能力較以往有所弱化,尚未出現能比肩生椰拿鐵的扛鼎之作,但一定程度上,多個單品形成的產品矩陣,反而構建起更均衡的增長結構。

營銷層面,瑞幸延續了“IP聯名狂魔”的打法,但節奏較以往有所調整。

數據顯示,2024年瑞幸IP聯名37次,而2025年上半年,這一數字已經降爲9次,甚至不足去年聯名數量的四分之一,頻次明顯放緩。

但單次聯名的爆發力依然突出,上半年其密集聯動多鄰國、《長安的荔枝》、海綿寶寶等多個高辨識度 IP,推出的主題周邊屢屢售罄。例如6月與《長安的荔枝》聯名時,通過“長安的荔枝凍凍”“長安的荔枝冰萃”兩款新品搭配古風周邊,首周銷量便達850萬杯。

不過,這種動作也引發爭議,業內人士向剁椒透露,財報發佈前的密集聯名,難免帶有短期衝業績的痕跡,甚至被解讀爲“數據修飾”的刻意操作。

相比之下,成本端的優化堪稱最紮實的亮點。6月,瑞幸第四座烘焙工廠在廈門正式動工,該項目投產後,瑞幸年咖啡烘焙總產能將躍升至15.5萬噸,創下中國咖啡行業最大烘焙產能規模。

規模效應的直接體現是成本攤薄,原材料成本佔總淨收入的比例從去年同期的40%降至37%,讓瑞幸在價格戰中保留了關鍵的利潤緩衝空間。

但當下,瑞幸的海外業務仍是需要突破的短板,仍處於虧損狀態。

財報顯示,二季度瑞幸國際市場新增門店24 家,總數達89家,其中美國兩家試營業門店落地紐約,標誌着國際化戰略邁出關鍵一步。

此前剁椒Spicy就分析過茶飲品牌出海的佈局(新茶飲決戰美國:喜茶100萬美金開LAB、霸王瞄準比佛利、瑞幸2美元攪局),從具體打法看,瑞幸延續了國內的低價邏輯,以2-3美元的冰美式切入美國市場,與星巴克6美元的價格帶形成錯位競爭,首家門店選址紐約東村,前十家店均採用直營模式以確保標準化落地。

“美國市場擁有成熟的咖啡消費文化,瑞幸當前仍處在早期探索階段,因此戰略上將穩紮穩打,重點驗證美國消費者對品牌定位、數字化點單流程、產品組合及定價策略的接受度,逐步建立瑞幸獨特的價值主張和客戶。”

正如管理層在財報電話會上強調,海外市場需達到一定規模才能複製國內盈利模式,目前全球化仍處於初級階段,未來將 “穩步拓展、因地制宜”。

一分鐘速讀全文

瑞幸咖啡二季度賺瘋了!收入123.6億,暴增47%,把星巴克中國遠遠甩在後面(星巴克收入只有它一半)。

核心戰績

- 賺錢能力炸裂: 總收入123.6億(同比+47%),淨利潤12.5億(同比+44%),創下近四個季度最高增速。

- 碾壓對手: 星巴克中國同期收入僅56.8億,不到瑞幸一半;單季GMV(總交易額)141.8億,比滬上阿姨去年全年還高!

- 用戶暴漲: 新增2870萬用戶,月活用戶近9170萬(相當於每天新增31萬多人!),累計用戶超3.8億。

增長靠啥?不止是外賣大戰!

- 外賣紅利喫到飽:

- 京東、美團等平臺搞“百億補貼”,瑞幸搭順風車,外賣訂單佔比從17%飆到30%以上。

- 但瑞幸很精明——沒自己掏大錢補貼(營銷費只漲37%),主要靠平臺燒錢引流。

- 代價是配送費暴漲175%(花了16.7億),成本壓力顯現。

- 瘋狂開店不停歇:

- 單季新開2109家店(日均23家!),總門店數突破2.6萬家,全球咖啡店數量第二(僅次於星巴克)。

- 重點轉向直營店: 新店中62.6%是直營(一季度57.8%),因爲直營利潤更高、管控更強。

- 聯營店(加盟)在下沉市場發力,收入暴漲55%。

- 產品矩陣穩住基本盤:

- 夏季推“羽衣輕體果蔬茶”等新品,兩週賣超1120萬杯。

- 經典款“橙C美式”升級,茶飲品類增長快,形成多爆款支撐。

- 但缺“生椰拿鐵”級現象新品,靠組合拳彌補。

- 供應鏈省大錢:

- 廈門新烘焙工廠開建,年產能將達15.5萬噸(全國最大)。

- 原材料成本佔比從40%降到37%,規模效應真香!

⚠️ 隱憂與挑戰

- 外賣依賴症: 補貼退潮後,用戶會不會跑?配送成本高企可能喫掉利潤。

- 開店太猛隱患: 單季開2000+店可能透支市場,管理跟不上恐致品控下滑(去年就因開店過密導致部分店收入下降)。

- 品牌定位拉扯: 辛苦把均價拉到15元,又被外賣大戰拖回低價戰場(庫迪賣3.9元,瑞幸多數7元以上)。

- 出海剛起步: 美國開了2家直營試水店(賣2-3美元冰美式),但海外業務還在虧錢。

總結:

瑞幸二季度是天時(外賣補貼)+地利(瘋狂開店)+人和(產品+供應鏈) 的勝利。

短期看,它喫透了平臺流量紅利,用直營店猛攻高利潤市場,靠供應鏈壓成本,賺得盆滿鉢滿。

長期看,需警惕三件事:

- 外賣補貼退潮後的用戶留存;

- 門店擴張別失控(質量>數量);

- 別被低價戰拖垮品牌價值。

一句話:瑞幸現在很猛,但想一直猛下去,得解決“補貼後遺症”和“開店後遺症”。 ☕️