坐上關稅過山車的,又多了一項——從“溢價瘋搶”到“拋售避險”,銅市多頭集體出逃。

北京時間7月31日凌晨,紐約商品交易所(COMEX)銅期貨主力合約盤中跳水,最低砸至4.33美元/磅,較前日收盤重挫21%。

倫銅、滬銅跟跌,分別收跌0.8%、1.3%,價差急劇收斂。

觸發紐約銅價崩盤的是超預期的銅關稅政策。白宮於當地時間7月30日發佈公告,宣佈8月1日起對進口半成品銅等產品徵收50%關稅,精煉陰極銅、廢銅等原料意外豁免。

這一“分類收稅”與7月9日特朗普“對所有進口銅徵收50%關稅”的籠統表態形成巨大落差。此前市場擔憂“無差別打擊”,瘋狂將全球銅庫存搬向美國;如今清單落地,巨量現貨瞬間失去去向,多頭踩踏出逃。

“白宮此次不再採用一刀切高關稅,而是精準鎖定半成品及下游衍生產品,這意味着空調銅管件、光伏逆變器銅排、新能源車高壓線束均難逃清單。”滬上一位交易人士對記者稱,年內因關稅政策擾動引發全球銅庫存轉移、市場不確定性帶來恐慌,銅價演繹邏輯和產業供應鏈都面臨重構。

關稅預期反轉,銅價暴跌

具體根據白宮公告,根據《1962年貿易擴展法》第232條款,美國將自8月1日起,對進口半成品銅產品(如銅管、銅線、銅棒等)及銅密集型衍生品(如電纜、連接器等)徵收50%關稅,但銅礦石、精礦及廢銅等原材料暫不受“232條款”或“對等關稅”約束。

白宮公告提到,美國還將依據《國防生產法》要求25%的美國產高質量廢銅在本地銷售。從2027年開始,25%美國產銅礦石和精礦等生產原料需要在美國銷售,這一比例將逐漸在2029年提高到40%。

上述交易人士分析稱,這一政策較此前市場預期的“全面覆蓋所有銅產品”範圍明顯收窄,導致前期因“搶運潮”積累的美國庫存快速消化預期落空。

隨着市場預期反轉,多頭套利邏輯也由此崩塌。“全市場都在等待全部銅產品加稅的壞消息,結果只‘壞了一半’,反而成了最大的黑天鵝。”一位對沖基金交易員對記者稱,程序化賣盤和多頭踩踏同時出現,此前多頭交易的是精煉銅短缺預期。

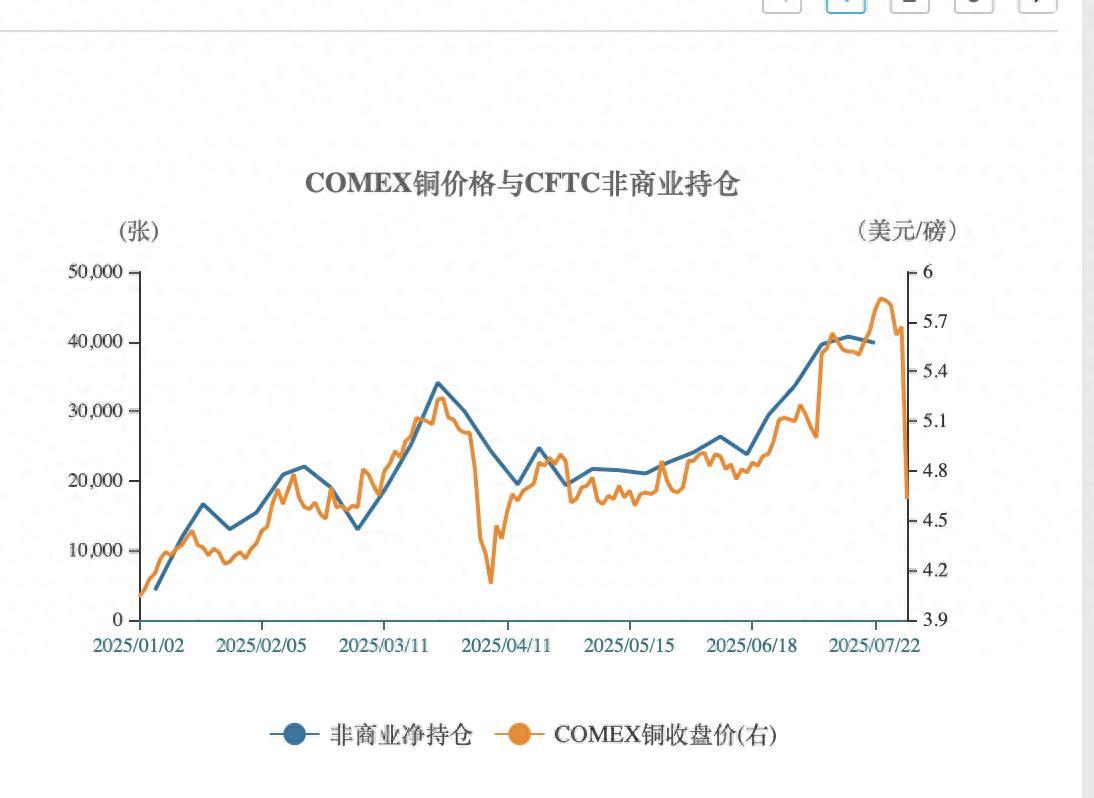

美國商品期貨委員會(CFTC)最新持倉數據顯示,截至7月22日當週,紐約商品交易所COMEX期銅報告多頭持倉增加3619張即1.73%,至212413張;其中非商業性淨多頭頭寸爲39822張,佔比爲17.4%,而今年年初僅有4270張。

山金期貨投資諮詢部負責人王雲飛對第一財經分析稱,美銅進口4月以來大幅增加,其對倫銅溢價也一度達3000美元/噸。關稅落地後,預期大幅反轉美銅價格。倫銅會有空頭止損的可能,之後價格走勢可能將回歸基本面。

庫存大西遷擾亂供需

據記者不完全統計,因關稅預期擾動,年內COMEX銅價已經歷至少三輪上漲。

今年2月中旬起,美國關稅預期引發了全球銅庫存“大西遷”,特朗普以美國國家安全爲由啓動“232條款”調查,表示可能對銅徵收關稅。

對此,市場已分別於3月、6月提前交易預期。其間,倫敦銅價與紐約銅價差距持續拉大,套利資金湧入,貿易商也趕在關稅落地前大量進口銅到美國來賺取更多利潤。

庫存變化上,截至7月30日,COMEX銅庫存高達25萬噸。而今年2月,COMEX銅庫存還不足10萬噸。

同時,倫敦金屬交易所(LME)銅庫存的快速去化與紐約COMEX銅庫存激增形成鮮明對比。LME的銅庫存自2月中旬以來銳減,約從27.09萬噸下降至7月初的9萬噸左右,降幅超64%。而7月31日,LME公佈庫存數據顯示,銅庫存增加1350噸,至13.82萬噸。

7月份,特朗普首次確認銅關稅時,COMEX銅期貨再度跳漲,最高觸及5.96美元/磅,刷新歷史高位。這一決定引發了最後一波將銅運往美國的搶運潮。

如今,隨着套利驅動的終結,銅庫存被運往美國的操作或將告一段落。行業人士預期,此前在長途運輸中的電解銅,由於失去關稅套利空間,可能重新評估去向。

澳新銀行研究部門在一份報告中指出,市場原本普遍預期美國對銅的關稅將適用於原生金屬,導致在預期的關稅生效日期之前大量銅湧入。現在美國商品交易所倉庫中的約25萬噸銅庫存可能會被重新出口至國際市場,銅價因此面臨下行壓力。

據中銀國際期貨研究諮詢部有色高級研究員劉超統計,今年美國進口銅量預計大幅攀升,根據美國1~4月的銅進口數據,預計全年進口量將達到136萬噸,遠高於去年的90萬噸。劉超分析稱,2024年美國銅消費量約爲180萬噸,過多的銅流入美國將導致COMEX倉庫銅庫存快速增加。未來過剩的銅將回流至全球市場,對銅價構成下行壓力。

據Wind統計,截至上週(7月25日)COMEX銅期貨年內漲幅超40%;而截至31日記者發稿時,年內漲幅收窄至8.87%。

產業鏈受衝擊

不容忽視的是,美國關稅政策對全球銅市場供應鏈造成的擾動還在繼續。

美國關稅政策落地後,全球銅供應鏈或面臨重構。一位銅加工產業人士對記者稱,美國市場上,關稅落地後銅價飆升,或推高汽車、新能源等領域成本,部分企業可能轉向國產替代或調整供應鏈。高關稅政策改變全球銅的物流格局,智利等主要銅出口國或將更多貨源轉向亞洲和歐洲市場,進一步影響全球銅供需平衡。

王雲飛對第一財經分析稱,特朗普銅關稅政策主要目標在於引導相關產業迴流,但實際操作中下游能否通過進一步深加工規避關稅以及當地終端市場能否承受這一價格仍需觀察。

現貨方面,上海有色網(SMM)統計分析,短期來看,美國國內銅材市場將繼續消化前期大量進口銅所積累的庫存。由於前期“搶進口”的銅數量可觀,這些庫存將在一定時間內滿足美國國內部分需求,使得美國銅進口量維持在一個相對較低的水平。然而,隨着時間推移,美國本土將近50萬~60萬噸/年的銅材剛性進口需求會逐漸顯現,進口銅量在未來有望回升,但回升幅度將受到關稅成本以及全球銅供應格局變化的制約。

“關稅只是第一層衝擊,真正的風險是美國衰退預期下的需求塌方。”上述對沖基金交易人士分析,過去三年,全球銅市交易的核心是“綠色需求”與“供給瓶頸”,關稅政策持續擾動下,資金需要重新評估更多變量,供需平衡表已不再是唯一指標。

國內現貨市場上,7月31日上海保稅區市場國際銅現貨價格爲69768元/噸,下調893元/噸。

南華期貨有色金屬研究組負責人肖宇非對記者分析稱,滬銅期貨價格持續回落,也緩解了此前高漲銅價給下游加工企業帶來的負擔,但是價格波動風險依然存在。市場高波動背景下,企業需要緊密關注COMEX銅、LME銅和滬銅之間的價差變化,尤其是中間貿易商需做好雙邊頭寸風險管理,在價差穩定後,銅價纔可能出現趨勢性方向。

(本文來自第一財經)